HỎI – ĐÁP về Thuế GTGT và thuế TNCN để xuất hóa đơn

06/02/2021 | 706HỎI:

Ông A là hộ kinh doanh với ngành nghề đăng ký là trồng và chăm sóc rừng cây thân gỗ, mức doanh thu hằng năm trên 100 triệu đồng . Trong tháng 4/2018, ông có ký hợp đồng với Công Ty B về trồng và chăm sóc rừng, đến tháng 4/2019 thì nghiệm thu, ký kết biên bản chấm dứt hợp đồng. Bên phía Công ty B yêu cầu ông A xuất hóa đơn, vì vậy, tháng 9/2020 ông A mới ra Chi cục thuế để mua hóa đơn. Trường hợp ông A thì thuếgiá trị gia tăng (GTGT) và thuế thu nhập cá nhân (TNCN) để xuất hóa đơn áp dụng như thế nào? Mức phạt và lãi chậm phạt được tính như thế nào ?

Tại Điều 1, Thông tư số 92/2015/TT-BTC ngày 15/6/2015 của Bộ Tài chính hướng dẫn thực hiện thuế giá trị gia tăng và thuế thu nhập cá nhân đối với cá nhân cư trú có hoạt động kinh doanh. Theo đó, trường hợp hộ gia đình ông A có đăng ký kinh doanh trồng và chăm sóc rừng cây thân gỗ, trồng và chăm sóc rừng không thuộc đối tượng được miễn thuế và có mức doanh thu hằng năm trên 100 triệu đồng thuộc đối tượng nộp thuế giá trị gia tăng và thuế thu nhập cá nhân đối với cá nhân cư trú có hoạt động kinh doanh theo quy định.

Đối với câu hỏi về tính thuế GTGT và TNCT:

Tại khoản 2 Điều 2 Thông tư số 92/2015/TT-BTC ngày 15/6/2015 của Bộ Tài chính hướng dẫn căn cứ tính thuế đối với cá nhân kinh doanh nộp thuế theo phương pháp khoán:

”2. Căn cứ tính thuế

Căn cứ tính thuế đối với cá nhân nộp thuế khoán là doanh thu tính thuế và tỷ lệ thuế tính trên doanh thu.

…

c) Xác định số thuế phải nộp

| Số thuế GTGT phải nộp | = | Doanh thu tính thuế GTGT | x | Tỷ lệ thuế GTGT |

| Số thuế TNCN phải nộp | = | Doanh thu tính thuế TNCN | x | Tỷ lệ thuế TNCN |

Tại khoản 2 Điều 3 Thông tư số 92/2015/TT-BTC ngày 15/6/2015 của Bộ Tài chính hướng dẫn căn cứ tính thuế đối với cá nhân kinh doanh nộp thuế theo từng lần phát sinh như sau:

“2. Căn cứ tính thuế

Căn cứ tính thuế đối với cá nhân nộp thuế theo từng lần phát sinh là doanh thu tính thuế và tỷ lệ thuế tính trên doanh thu.

…

c) Xác định số thuế phải nộp

| Số thuế GTGT phải nộp | = | Doanh thu tính thuế GTGT | x | Tỷ lệ thuế GTGT |

| Số thuế TNCN phải nộp | = | Doanh thu tính thuế TNCN | x | Tỷ lệ thuế TNCN |

Từ hướng dẫn trên, trường hợp ông A là hộ kinh doanh đăng ký nộp thuế theo phương pháp khoán thì thực hiện tính, nộp thuế theo hướng dẫn tại khoản 2 Điều 2 Thông tư số 92/2015/TT-BTC ngày 15/6/2015 của Bộ Tài chính. Trường hợp ông A là hộ kinh doanh đăng ký nộp thuế theo từng lần phát sinh thì thực hiện tính, nộp thuế theo hướng dẫn tại khoản 2 Điều 3 Thông tư số 92/2015/TT-BTC ngày 15/6/2015 của Bộ Tài chính.

Đối với câu hỏi về Vi phạm hành chính về thuế:

Căn cứ Điều 44 Luật Quản lý thuế số 38/2019/QH14 ngày 13/6/2019 quy định thời hạn nộp hồ sơ khai thuế;

Căn cứ Điều 13 Nghị định số 125/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định xử phạt vi phạm hành chính về thuế, hóa đơn.

Tại điểm a khoản 2, khoản 3 Điều 59 Luật Quản lý thuế số 38/2019/QH14 quy định xử lý đối với mức tính tiền chậm nộp tiền thuế.

“2. Mức tính tiền chậm nộp và thời gian tính tiền chậm nộp được quy định như sau:

a) Mức tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp;

Căn cứ các quy định trên và theo thông tin ông A cung cấp, trường hợp ông A đã hoàn thành công việc và thanh lý hợp đồng với Công ty B từ tháng 4/2019 nhưng đến tháng 9/2020 ông mới mua hóa đơn thì hộ ông A đã vi phạm hành chính về thuế do có khoản tiền thuế chậm nộp so với thời hạn quy định, hộ ông sẽ phải chịu xử phạt vi phạm hành chính về thuế theo quy định. Mức tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp.

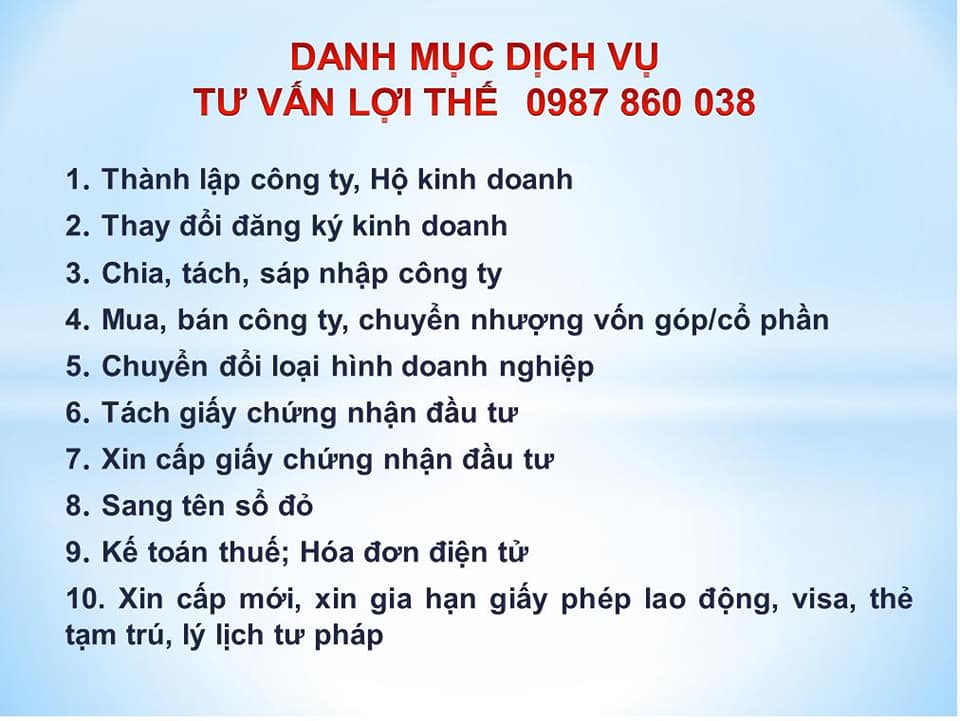

Công ty Tư vấn Lợi Thế đặc biệt chuyên sâu trên các lĩnh vực sau:

• Tư vấn pháp luật doanh nghiệp Việt Nam (Bao gồm doanh nghiệp có 100% vốn đầu tư nước ngoài), Giấy phép con.

• Tư vấn pháp luật sở hữu trí tuệ, thuế – kế toán.

• Tư vấn pháp luật dân sự, hình sự, bảo hiểm, lao động, đất đai, hôn nhân và gia đình.

Hãy liên hệ ngay cho chúng tôi để được NHẬN TƯ VẤN MIỄN PHÍ qua số Hotline: 0987 860 038

Email: hoangtham.ltk@gmail.com