Cách tính thuế giá trị gia tăng theo phương pháp khấu trừ

12/08/2020 | 887Thuế giá trị gia tăng (GTGT) được tính theo 02 phương pháp: Tính thuế giá trị gia tăng theo phương pháp khấu trừ thuế và phương pháp trực tiếp.

Tư vấn Lợi thế hướng dẫn chi tiết tính thuế giá trị gia tăng theo phương pháp khấu trừ như sau:

2

2

Các trường hợp doanh nghiệp tính thuế GTGT theo phương pháp khấu trừ:

Theo Điều 12 Thông tư 219/2013/TT-BTC, phương pháp khấu trừ thuế được áp dụng để tính thuế GTGT đối với cơ sở kinh doanh thực hiện đầy đủ chế độ kế toán, hóa đơn. Cụ thể:

Trường hợp 1: Cơ sở kinh doanh đang hoạt động được áp dụng phương pháp khấu trừ thuế khi đáp ứng đủ 02 điều kiện sau:

1 – Có doanh thu hàng năm từ 01 tỷ đồng trở lên từ bán hàng hóa, cung ứng dịch vụ.

+ Doanh thu hàng năm do cơ sở kinh doanh tự xác định căn cứ vào tổng cộng chỉ tiêu “Tổng doanh thu của HHDV bán ra chịu thuế GTGT” trên Tờ khai thuế GTGT.

+ Đối với cơ sở kinh doanh tạm nghỉ kinh doanh trong cả năm thì xác định theo doanh thu của năm trước năm tạm nghỉ kinh doanh…

2 – Thực hiện đầy đủ chế độ kế toán, hóa đơn, chứng từ theo quy định của pháp luật về kế toán, hóa đơn, chứng từ.

* Lý do cơ sở kinh doanh thực hiện đầy đủ chế độ kế toán, hóa đơn được áp dụng phương pháp khấu trừ thuế khi tính thuế GTGT là vì những cơ sở kinh doanh thực hiện đầy đủ chế độ kế toán, hóa đơn, chứng từ thì mới có căn cứ để xác định số thuế GTGT đầu vào và số thuế GTGT đầu ra.

Trường hợp 2: Cơ sở kinh doanh đăng ký tự nguyện áp dụng.

Theo khoản 3 Điều 12 Thông tư 219/2013/TT-BTC (sửa đổi bởi Thông tư 119/2014/TT-BTC) cơ sở kinh doanh đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế gồm:

– Doanh nghiệp, hợp tác xã đang hoạt động có doanh thu hàng năm từ bán hàng hóa, cung ứng dịch vụ chịu thuế GTGT dưới 01 tỷ đồng đã thực hiện đầy đủ chế độ kế toán, sổ sách, hóa đơn, chứng từ theo quy định của pháp luật về kế toán, hóa đơn, chứng từ.

(Phải gửi Thông báo về việc áp dụng phương pháp tính thuế GTGT cho cơ quan thuế quản lý trực tiếp chậm nhất là ngày 20/12 của năm trước liền kề năm người nộp thuế thực hiện phương pháp tính thuế mới.)

– Doanh nghiệp mới thành lập từ dự án đầu tư của cơ sở kinh doanh đang hoạt động nộp thuế GTGT theo phương pháp khấu trừ.

– Doanh nghiệp, hợp tác xã mới thành lập có thực hiện đầu tư, mua sắm, nhận góp vốn bằng tài sản cố định, máy móc, thiết bị, công cụ, dụng cụ hoặc có hợp đồng thuê địa điểm kinh doanh.

– Tổ chức nước ngoài, cá nhân nước ngoài kinh doanh tại Việt Nam theo hợp đồng nhà thầu, hợp đồng nhà thầu phụ.

– Tổ chức kinh tế khác hạch toán được thuế GTGT đầu vào, đầu ra không bao gồm doanh nghiệp, hợp tác xã.

Trường hợp 3: Tổ chức, cá nhân nước ngoài cung cấp hàng hóa, dịch vụ để tiến hành hoạt động tìm kiếm, thăm dò, phát triển và khai thác dầu, khí nộp thuế theo phương pháp khấu trừ do bên Việt Nam kê khai khấu trừ nộp thay.

Công thức tính thuế theo phương pháp khấu trừ

| Số thuế GTGT phải nộp | = | Số thuế GTGT đầu ra | – | Số thuế GTGT đầu vào được khấu trừ |

Trong đó,

– Thuế GTGT đầu vào bằng tổng số thuế GTGT ghi trên hóa đơn GTGT mua hàng hóa, dịch vụ (bao gồm cả tài sản cố định) dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT.

– Số thuế GTGT đầu ra bằng tổng số thuế GTGT của hàng hóa, dịch vụ bán ra ghi trên hóa đơn GTGT. Thuế GTGT ghi trên hóa đơn được xác định như sau:

| Thuế GTGT ghi trên hóa đơn | = | Giá tính thuế của hàng hóa, dịch vụ chịu thuế bán ra | x | Thuế suất thuế GTGT của hàng hóa, dịch vụ đó |

Lưu ý: Trường hợp sử dụng chứng từ ghi giá thanh toán là giá đã có thuế GTGT thì thuế GTGT đầu ra được xác định bằng giá thanh toán trừ (-) giá tính thuế xác định dưới đây.

| Giá chưa có thuế GTGT | = |

Giá thanh toán |

|

1 + thuế suất của hàng hóa, dịch vụ (%) |

Ngoài cách tính thuế giá trị gia tăng theo phương pháp khấu trừ thuế thì doanh nghiệp còn có thể xác định số thuế GTGT phải nộp theo phương pháp trực tiếp trên GTGT.

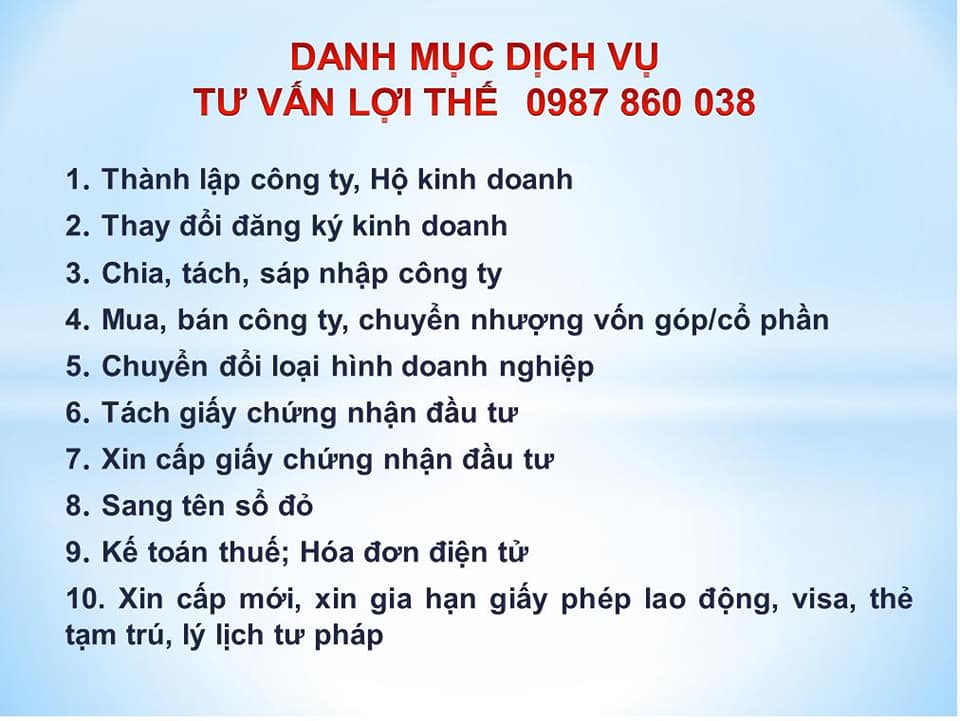

Công ty Tư vấn Lợi Thế đặc biệt chuyên sâu trên các lĩnh vực sau:

• Tư vấn pháp luật doanh nghiệp Việt Nam (Bao gồm doanh nghiệp có 100% vốn đầu tư nước ngoài), Giấy phép con.

• Tư vấn pháp luật sở hữu trí tuệ, thuế – kế toán.

• Tư vấn pháp luật dân sự, hình sự, bảo hiểm, lao động, đất đai, hôn nhân và gia đình.

Hãy liên hệ ngay cho chúng tôi để được NHẬN TƯ VẤN MIỄN PHÍ qua số Hotline: 0987 860 038

Email: hoangtham.ltk@gmail.com